Zypern: Auswandern leicht gemacht!

Wir unterstützen Sie auf Ihrem Weg.

Suchen Sie nach ...

einer kompetenten & zuverlässigen Agentur?

Mit unserer langjährigen Erfahrung und unserem fundierten Know-how bieten wir Ihnen exzellente Dienstleistungen in Zypern an. Sie können sich darauf verlassen, dass wir Ihre Bedürfnisse verstehen und Lösungen liefern, die genau auf Ihre Anforderungen zugeschnitten sind. Bei uns sind Sie in guten Händen, wenn Sie als Auswanderer ein Leben auf der Insel Zypern genießen möchten!

erfahrenen Steuerexperten in Zypern?

Mit unseren umfassenden Kenntnissen des zyprischen Steuerrechts können wir Ihnen detaillierte Einblicke und praktische Ratschläge bieten. Wir helfen Ihnen beispielsweise dabei, den Non-Dom-Status, den Yellow Slip (die Aufenthaltserlaubnis) und die 60-Tage-Regelung zu verstehen. Kontaktieren Sie uns für weitere Informationen und lassen Sie uns Ihre Herausforderungen bei der Auswanderung gemeinsam angehen, damit Sie Steuern sparen. Mit uns werden Sie so keine Probleme im Leben auf Zypern haben.

einem Profi für Firmengründungen?

Mit unserer umfangreichen Erfahrung und Branchenkenntnis gestalten wir den Prozess der Firmengründung (Zypern Limited) so einfach wie möglich. Wir kennen die gesetzlichen Anforderungen, den Markt und die besten Strategien, um Ihr Unternehmen erfolgreich zu starten. Vertrauen Sie auf unsere Expertise und gehen Sie den ersten Schritt in eine erfolgreiche Zukunft als Unternehmer auf der Insel!

Unterstützung bei der Wohnungssuche?

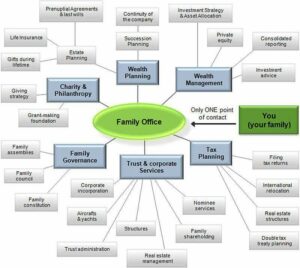

Beratung zum Thema Wealth-Management

Mit unserer umfangreichen Erfahrung in der Vermögensverwaltung können wir Ihnen den bestmöglichen Relocation-Service bei einem Umzug nach Zypern bieten. Wir verstehen die spezifischen Anforderungen in Zypern und gehen auf Ihre individuellen Bedürfnisse ein. Die Bundschuh & Schmidt Holding hilft Ihnen dabei, Ihre finanziellen Ziele zu erreichen und Ihr Vermögen effektiv zu verwalten. Unsere Experten stehen Ihnen mit Rat und Tat zur Seite.

einer geeigneten Offshore-Lösung?

Wir haben uns auf die speziellen Anforderungen von Offshore-Unternehmen spezialisiert und kennen die rechtlichen und regulatorischen Aspekte, die hierbei relevant sind. Verlassen Sie sich auf unsere Expertise und profitieren Sie von den Vorteilen, die Zypern als Offshore-Standort für Ihr Unternehmen bietet. Kontaktieren Sie uns noch heute, wenn Sie Fragen zum Thema haben oder Steuervorteile genießen möchten!

Eine Auswahl aus unserem YouTube-Kanal:

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenTräumen Sie von einem neuen Leben unter der Mittelmeer-Sonne? Mit einer reichen Geschichte, der entspannten Lebensweise, dem Strand-Flair und den günstigen steuerlichen Bedingungen ist Zypern ein attraktives Land für EU-Bürger. Neben Griechisch und Türkisch wird auch die Sprache Englisch fast überall gesprochen. Der Umzug in ein neues Land und ein neuer Wohnsitz sind aber oft eine Herausforderung. Als erfahrene Berater für Auswanderungsfragen in Zypern bieten wir Ihnen deshalb hilfreiche Informationen über die Behörden, praktische Tipps und persönliche Einblicke, damit Sie den Übergang so reibungslos wie möglich gestalten. Lassen Sie uns gemeinsam die Reise beginnen!

Wenn Sie beabsichtigen, Ihren Wohnsitz nach Zypern zu verlegen, ein Unternehmen zu gründen oder zu kaufen oder eine Offshore-Bank einzurichten, dann können wir Ihnen helfen. Wir bieten auch eine Beratung in den Bereichen Trust- und Stiftungsgründung, Steueroptimierungsstrategien und Wealth Management an. Unser umfassendes Leistungsspektrum umfasst darüber hinaus die Nachlassplanung, die Asset- und Geo-Diversifikation und den Vermögensschutz. Wir verfügen über umfangreiche Erfahrungen in diesen Bereichen und können Ihnen helfen, Ihre Ziele zu erreichen.

Falls Sie ein Online-Business als digitaler Nomade betreiben, dann sind wir ebenfalls der richtige Partner in der Stadt Paphos. Wir helfen Ihnen beim Umzug nach Zypern!

Herzlich Willkommen!

Wir von der Bundschuh & Schmidt Holding Limited mit Sitz in Paphos (Zypern) bietet Ihnen Beratung und Dienstleistungen in folgenden Bereichen:

- Wohnsitznahme auf Zypern (Auswandern)

- Beantragung des Yellow Slips

- Firmengründung

- An- und Verkauf von Firmen

- Einrichtung von Trusts & Stiftungen

- Einrichtung von Offshore-Banken

- Steueroptimierungsstrategien

- Wealth Management

- Nachlassplanung

- Asset- und Geo-Diversifikation

- Vermögensschutz

- Vermittlung einer privaten Krankenkasse

Die Bundschuh & Schmidt Holding Limited mit Sitz in Paphos (Zypern) bietet eine breite Palette von Dienstleistungen an. Wir beraten und unterstützen Sie in verschiedenen Bereichen. Das Auswandern nach Zypern war noch nie einfacher! Profitieren Sie von dem Beratungsangebot zur Wohnsitznahme. Wenn Sie eine Firma gründen möchten, stehen Ihnen auch hier Berater zur Seite. Außerdem bieten wir die Möglichkeit, Unternehmen zu kaufen oder zu verkaufen.

Für eine sichere finanzielle Zukunft bietet Bundschuh & Schmidt auch die Einrichtung von Trusts, Stiftungen und Offshore-Banken an. Die Dienstleistungen umfassen ebenfalls Steueroptimierungsstrategien, das Wealth Management, die Nachlassplanung, die Asset- und Geo-Diversifikation sowie den Vermögensschutz. Genießen Sie also Ihr Leben auf Zypern und profitieren Sie beispielsweise mit einer Zypern Ltd. von steuerlichen Vergünstigungen.

Wenn Sie Fragen zu diesen Themen haben, können Sie jederzeit das Team von Bundschuh & Schmidt Holding Limited auf der Website oder per Mail kontaktieren. Wir helfen Ihnen, damit Sie effektiv Ihre Lebenshaltungskosten im Ausland senken und Steuern sparen.

Alles Wissenswerte: Auswandern und Umzug nach Zypern planen

Entdecken Sie die verborgenen Schätze und bekannten Highlights in der Natur von Zypern. Wir bieten Ihnen allgemeine Informationen, kulturelle Einblicke, kulinarische Abenteuer und praktische Tipps für den Urlaub. Von historischen Sehenswürdigkeiten bis hin zu geheimen Stränden – diese Kategorie führt Sie auf eine faszinierende Reise durch das vielfältige und reiche Erbe der Mittelmeerinsel. Entdecken Sie mit uns das wahre Zypern!

Wir stellen Ihnen praktische Tipps und Ratschläge zur Verfügung. So planen Sie Ihr Leben auf der sonnigen Insel Zypern. Wir erläutern Ihnen Themen wie Visumsprozesse, den Non-Dom-Status und die Lebenshaltungskosten. Diese Kategorie ist Ihr Leitfaden für einen reibungslosen Übergang mit einer gelungenen Integration ins zypriotische Leben. Greifen Sie auf Expertenwissen zurück, damit die Auswanderung nach Zypern stressfrei ist.

Hier geben wir Ihnen detaillierte Informationen und Anleitungen zu den steuerlichen Aspekten des Lebens und Arbeitens auf Zypern. Wir behandeln Themen wie die Einkommensteuer, Mehrwertsteuer und Unternehmenssteuer. Auf diese Weise verstehen Sie das zypriotische Steuersystem und treffen effektive finanzielle Entscheidungen. Finden Sie heraus, warum vielleicht auch für Sie die Mittelmeerinsel ein Steuerparadies ist.

In diesem Bereich konzentrieren wir uns auf die Gründung und Führung einer Limited Company in Zypern. Die BS Holding bietet wertvolle Informationen über rechtliche Anforderungen, steuerliche Vorteile, Registrierungsprozesse und die Geschäftsführung. Diese Kategorie ist ein unverzichtbarer Leitfaden für Unternehmer und digitale Nomaden, die ihr Geschäft auf der sonnigen Mittelmeerinsel Zypern etablieren möchten.

Suchen Sie Immobilien auf Zypern? Dann erfahren Sie hier alles Wissenswerte. Wir liefern Ihnen relevante Informationen zu Kauf- und Mietpreisen, Standorten, rechtlichen Aspekten und Investitionsmöglichkeiten. Diese Kategorie ist für jeden Auswanderer ein Muss. Bereiten Sie sich mit unseren Informationen auf Ihren Umzug nach Zypern vor. Wir betrachten sowohl die einzelnen Aspekte von Objekten zum Kauf oder zur Miete.

Erfahren Sie alles über unsere Leistungen. Mit uns wandern Sie stressfrei nach Zypern aus. Wir helfen Ihnen beispielsweise bei der Wohnungssuche oder der Beantragung des Yellowslips. Mit unserer Hilfe gehen Sie auf Nummer sicher, wenn Sie Ihren Wohnsitz ins Ausland verlegen möchten. Darüber hinaus beraten wir Sie ebenfalls bei Themen wie dem Wealth Management, der Steuererklärung und mehr.

Zypern: Das Auswanderer- und Unternehmensparadies

Zypern ist zweifellos eine atemberaubende Insel. Mit einem sonnigen Klima, den malerischen Landschaften und der reichen Geschichte zieht sie jedes Jahr Tausende Touristen und Auswanderer gleichermaßen an. Aber was nur wenige wissen: Zypern ist auch ein großartiges Auswanderungsland, um ein Unternehmen zu gründen oder zu betreiben. Die Insel bietet viele Vorteile und fantastische Perspektiven für Unternehmer, insbesondere EU-Bürger. Dazu gehören niedrige Steuern, ein wettbewerbsfähiges Geschäftsumfeld und relativ geringe Lohnkosten. Darüber hinaus finden Sie schnell qualifizierte Arbeitskräfte für die meisten Jobs.

Wenn Sie also von einem Leben unter der Sonne mit einem warmen Klima träumen und gleichzeitig an Ihrem eigenen Unternehmen arbeiten möchten, ist Zypern sicherlich einen Blick wert. Dabei brauchen Sie sich keine Sorgen um die bürokratischen Aspekte machen – wir beraten Sie umfangreich! Erhalten Sie alle Infos, die Sie benötigen.

Zypern ist ein Tor zur Europäischen Union und bietet Unternehmen einen riesigen Markt mit mehr als 450 Millionen Menschen. Das eröffnet für Sie eine Welt voller Optionen für das Wachstum und die Expansion im Ausland. Dazu kommen die Sicherheit und Stabilität, die eine EU-Mitgliedschaft mit sich bringt. Firmen können sich auf eine solide Rechtsgrundlage und vorhersehbare Geschäftsbedingungen verlassen. Die EU-Mitgliedschaft des Landes ist ein wertvolles Instrument, um ein Unternehmen in Zypern aufzubauen und in Europa erfolgreich zu sein.

Aufgrund des großen Pools an hoch qualifizierten Arbeitskräften ist Zypern ein attraktiver Standort für Unternehmen auf der Suche nach talentiertem Personal. Die Menschen vor Ort in den Städten verfügen über eine umfassende Ausbildung und sind oft mehrsprachig. Das ist ein großer Vorteil für Unternehmen, die internationale Geschäfte tätigen. Zusätzlich zu den fachlichen Fähigkeiten sind die Arbeitskosten in Zypern vergleichsweise gering. Dies wirkt sich positiv auf die Betriebskosten aus und kann Unternehmen dabei helfen, langfristig wettbewerbsfähig zu bleiben.

Zypern hat nicht nur für Geschäftsleute, sondern auch für den Lebensstil viel zu bieten. Die Lebensqualität ist sehr hoch. Die Möglichkeiten für Freizeitaktivitäten sind vielfältig und reichen von idyllischen Stränden bis hin zu anspruchsvollen Wanderwegen. Historiker kommen ebenfalls nicht zu kurz – entdecken Sie die faszinierende Geschichte des Landes nach der Arbeit. Abgerundet wird das Ganze durch eine ausgezeichnete Gesundheitsversorgung und relativ niedrige Lebenshaltungskosten. Außerdem gilt das Bildungssystem international als sehr gut. Es gibt eine große Auswahl an internationalen Schulen und Universitäten. All diese Faktoren machen Zypern zu einem großartigen Ort zum Leben und Arbeiten.

Ein weiteres Highlight ist die große Ausländer-Community im Land. In Zypern gibt es immer mehr Gleichgesinnte pro Jahr. Die Zahl der Auswanderer steigt stetig. Zudem gibt es eine große Auswahl an Immobilien, weshalb Sie Ihr Traumhaus im Nu finden werden.

Zypern ist eine Insel mit einer dynamischen und flexiblen Wirtschaft, die Unternehmen ein hohes Maß an Wachstum und Erfolg bietet. Ein großer Anreiz für Geschäftsinhaber ist der niedrige Körperschaftssteuersatz, der zu den günstigsten in der Europäischen Union gehört. Nutzen Sie dabei den Non-Dom-Status, um auf Zypern Steuern zu sparen. Wir erklären Ihnen, wie Sie beispielsweise eine Zypern Limited mit vielen Vorteilen anmelden! Aufgrund der vielen Vorteile ist es nicht überraschend, dass viele Menschen Zypern als Standort für ihre Unternehmen wählen.

Obwohl es ein kleines Land mit wenigen Einwohnern ist, bietet Zypern ein breites Spektrum an Möglichkeiten, damit Ihr Unternehmen erfolgreicher denn je wird!

Auswandern nach Zypern: Haben wir Sie überzeugt? Dann kontaktieren Sie uns noch heute!

Sind Sie auf der Suche nach einer verlässlichen Beratung und Dienstleistungen rund um die Auswanderung nach Zypern? Dann sind Sie bei der Bundschuh & Schmidt Holding Limited mit Sitz in Paphos genau richtig! Unser Team setzt sich dafür ein, dass Sie erfolgreich und ohne Probleme als EU-Bürger nach Zypern auswandern. Von der Beantragung einer Aufenthaltsgenehmigung bis hin zur Gründung eines Unternehmens können wir Ihnen eine umfassende Beratung bieten. Wir beantworten auch Fragen wie „Wie hohe Lebenshaltungskosten und welche Steuern erwarten mich als Auswanderer in Zypern?“ Wir weisen umfassende Kenntnisse und Expertise in Zypern auf und helfen Ihnen, damit Sie sich in der Gesellschaft integrieren und wohlfühlen.

Sie können sich darauf verlassen, dass Ihr Vermögen und Ihre Interessen in den Händen von Fachleuten, denen Sie vertrauen, liegen. Wenn es um die Auswanderung nach Zypern geht, ist die Bundschuh & Schmidt Holding Limited die erste Wahl. Unsere erfahrenen und sachkundigen Mitarbeiter helfen Ihnen, Ihre Ziele zu erreichen. So stellen Sie sicher, dass Ihre Auswanderung als Unternehmer nach Zypern ein Erfolg wird. Genießen Sie in Zukunft ein angenehmes Klima in einem traumhaften Land. Sogar die Ankunft ist besonders bequem – Sie können ein Auto für den Anfang mieten. Kontaktieren Sie uns noch heute und beginnen Sie mit uns Ihre Reise in das wunderschöne Mittelmeerparadies Zypern.

Justizminister Fytiris: Terrorrisiko für Zypern gering – warum die Insel dennoch wachsam bleibt und ihren Kurs gegen organisierte Kriminalität verschärft

Zypern steht in diesen Wochen in einem sicherheitspolitisch sensiblen regionalen Umfeld. Der Krieg im weiteren Nahen Osten, die erhöhte Aufmerksamkeit rund um britische Militäranlagen auf der Insel und internationale Warnhinweise haben naturgemäß Fragen ausgelöst: Ist Zypern gefährdet? Könnte die Republik selbst Ziel terroristischer Handlungen werden? Und wie belastbar sind die Sicherheitsstrukturen des Landes in einer

Ende eines heiklen Kapitels: Warum die Einstellung des EU-Vertragsverletzungsverfahrens zum Cyprus Investment Programme für Zypern politisch und rechtlich bedeutsam ist

Die Republik Zypern hat im Streit um das frühere Cyprus Investment Programme, kurz CIP, einen wichtigen juristischen und politischen Etappenerfolg erzielt. Nach Angaben des Law Office of the Republic of Cyprus hat die Europäische Kommission der Republik am Mittwoch offiziell mitgeteilt, dass sie das Vertragsverletzungsverfahren gegen Zypern im Zusammenhang mit der Vergabe der Staatsbürgerschaft an

Europas Wettbewerbsfähigkeit unter Druck: Warum Zyperns Präsident bei Energie, Resilienz und Entbürokratisierung aufs Tempo drängt

Die Debatte über Europas wirtschaftliche Zukunft hat in diesen Wochen spürbar an Schärfe gewonnen. Hohe Energiepreise, geopolitische Unsicherheiten, fragile Lieferketten und ein an vielen Stellen überkomplexes regulatorisches Umfeld setzen die Europäische Union unter Druck. Vor diesem Hintergrund hat Zyperns Präsident Nikos Christodoulides in einer Videokonferenz mit EU-Spitzenpolitikern die Notwendigkeit betont, die Energieversorgungssicherheit zu stärken, die