60 Tage Regelung Zypern: Auswandern

Wir erklären Ihnen, worauf Sie bei der Auswanderung mit der 60-Tage-Regelung achten müssen

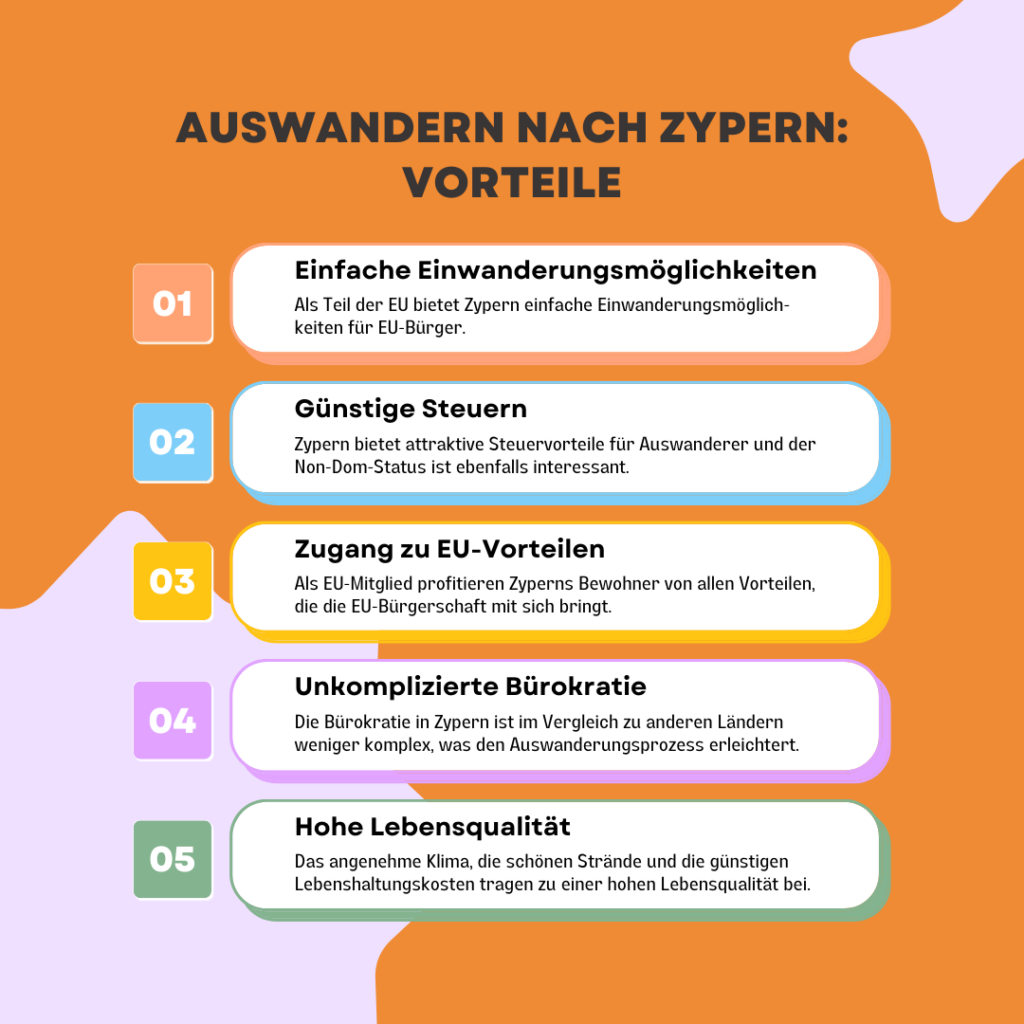

Denken Sie daran, ein neues Leben in einem Land mit einer hervorragenden Lebensqualität, spannenden Möglichkeiten, faszinierenden Sehenswürdigkeiten und einem beneidenswerten mediterranen Klima zu beginnen? Dann könnte die Insel Zypern der perfekte Ort für die Auswanderung sein. Mit der 60-Tage-Regelung sparen insbesondere Unternehmer Geld. Erfahren Sie, warum dieser Aspekt beim Auswandern nach Zypern eine Rolle spielt.

Die 60- und die 183-Tage-Regelung in Zypern: Zypern-Gesetze verstehen

Sie können in Zypern bereits nach mehr als 60 Tagen Mindestaufenthalt dank der 60 Tage Regelung Tax-Resident sein und die Vorzüge des zyprischen Steuersystems für sich nutzen. Dafür müssen allerdings etliche Voraussetzungen erfüllt sein. Das steht im Gesetz:

Ab 2017 ist laut Steuerrecht eine natürliche Person ein Steuerinländer auf Zypern, wenn sie entweder die „183-“ oder die „60-Tage-Regel“ für das Steuerjahr erfüllt. Nur für frühere Steuerjahre ist die „183-Tage-Regelung“ für die Bestimmung des Steuerwohnsitzes in Zypern relevant.

Personen, die mehr als 183 Tage pro Jahr in Zypern verbringen, werden automatisch als steuerlich in Zypern ansässig gesehen und müssen normalerweise keine Steuererklärung mehr in Deutschland oder Österreich machen. Es sind keine weiteren Bedingungen oder Kriterien zu beachten. Deshalb ist die Auswanderung nach Zypern ohne Experten manchmal gar nicht so einfach. Erfahren Sie als Arbeitgeber oder -nehmer, was wichtig bei der Steuerzahlung ist. Als Steuerberater erklären wir Ihnen jedoch, worauf es beim Thema ankommt und wie Sie das meiste aus Ihren Investitionen in verschiedenen Bereichen herausholen.

Voraussetzungen für die Anwendung

Die Option für den Steuerwohnsitz Zyperns ist erfüllt für Personen, die kumulativ im relevanten Steuerjahr:

- sich in keinem anderen Einzelstaat für einen Zeitraum von insgesamt mehr als 183 Tagen aufhalten

- von keinem anderen Staat als steuerlich ansässig angesehen werden

- sich mindestens 60 Tage (Mindestaufenthalt, am besten am Stück) in Zypern aufhalten

- und andere definierte Zypern-Verbindungen haben

Um das vierte Kriterium zu erfüllen, müssen Sie beispielsweise als Unternehmer entweder im Verlauf des Steuerjahres eine Firma wie eine Zypern Ltd. mit Betriebsstätte betreiben, in Zypern beschäftigt sein oder als Amtsinhaber (Direktor) in einer in Zypern steuerpflichtigen Gesellschaft fungieren. Es ist erforderlich, dass dies während des gesamten Steuerjahres der Fall ist, wenn Sie nach Zypern auswandern möchten. Im Steuerjahr müssen Sie für die Steuervorteile nach mehr als 60 Tagen Aufenthalt in Zypern entweder eine eigene Wohnimmobilie besitzen oder eine dauerhaft gemietete unterhalten. Wenn Sie aus beruflichen Gründen auswandern, dann lohnt sich die Investition in Zypern aber auf jeden Fall, da Sie Steuern sparen.

Die Gründung eines Offshore-Unternehmens ist ebenfalls interessant. Melden Sie sich gerne, wenn Sie Fragen über die Limited, die Zahlungen von Dividenden und mehr haben.

Beachten Sie insbesondere diesen Punkt: Von keinem anderen Staat als steuerlich ansässig angesehen werden

Als Steuerzahler und Unternehmer im Ausland müssen Sie wissen, wo Sie steuerlich ortsansässig sind, um teure Gebühren zu vermeiden. Oft denken wir, dass wir in einem Land ansässig sind, weil wir dort leben oder arbeiten. Doch die Sache ist komplizierter, als man annimmt. Jeder Staat hat seine eigene Definition von Steueransässigkeit. Wenn Sie als Person in einem anderen Land als steuerlich ansässig anerkannt werden, kann das erhebliche Auswirkungen auf die Steuern, die Sie zahlen müssen, haben.

Hochsteuerländer wie Deutschland (GmbH vs. Zypern Limited) weisen in ihren Doppelbesteuerungsabkommen fürs Ausland oft schwammig formulierte Passagen auf. Im Zweifelsfall hat das Staatsbürgerschaftsland trotz der Auswanderung das Vorrecht der Besteuerung, wenn man dort Bindungen hat. Das bedeutet, dass Sie trotz Wohnsitz in einem anderen Land in einer gemieteten Wohnung steuerpflichtig sein könnten. Dann greifen Sie weder auf einen Freibetrag noch auf einen niedrigen Steuersatz zurück. Es gibt aber einige Faktoren, die bei der Bestimmung der Steueransässigkeit berücksichtigt werden, damit Sie eine Alternative als Deutscher haben. Dazu gehören:

- Der Lebensmittelpunkt

- Wirtschaftliche Interessen

- Inländische Einkünfte

- Ansässigkeit

Wenn diese Faktoren in einem Land liegen, kann man dort bei einer Auswanderung als steuerlich ansässig angesehen werden. Berücksichtigen Sie aber, dass sich die Regelungen in verschiedenen Ländern unterscheiden. Ein Vergleich der aktuellen Situation vorab ist deshalb sinnvoll. Darüber hinaus greifen Sie so auf die Leistungen wie das Gesundheitssystem des Landes zurück. Um Konflikte zu vermeiden, sollten Sie sich im Vorfeld über die Steueransässigkeit informieren und gegebenenfalls eine Beratung durch einen Steuerexperten in Anspruch nehmen.

Das deutsche Gesetz: Auswandern nach Zypern mit mehr als 60 Tagen Aufenthalt pro Jahr

Um das Problem genauer zu verstehen, stellen wir Ihnen den Artikel 4 zur Verfügung. Das Gesetz gibt dazu diese Auskünfte und Informationen:

Artikel 4

Ansässige Person

(1) Im Sinne dieses Abkommens bedeutet der Ausdruck „eine in einem Vertragsstaat ansässige Person“ eine Person, die nach dem Recht dieses Staates dort aufgrund ihres Wohnsitzes, ihres ständigen Aufenthalts, des Ortes ihrer Geschäftsleitung oder eines anderen ähnlichen Merkmals steuerpflichtig ist, und umfasst auch diesen Staat, seine Länder und ihre Gebietskörperschaften. Der Ausdruck umfasst jedoch nicht eine Person, die in diesem Staat nur mit Einkünften aus Quellen in diesem Staat oder mit in diesem Staat gelegenem Vermögen steuerpflichtig ist.

(2) Ist nach Absatz 1 eine natürliche Person in beiden Vertragsstaaten ansässig, so gilt Folgendes:

- 1. a) Die Person gilt als nur in dem Staat ansässig, in dem sie über eine ständige Wohnstätte verfügt; verfügt sie in beiden Staaten über eine ständige Wohnstätte, so gilt sie als nur in dem Staat ansässig, zu dem sie die engeren persönlichen und wirtschaftlichen Beziehungen hat (Mittelpunkt der Lebensinteressen);

- 2. b) kann nicht bestimmt werden, in welchem Staat die Person den Mittelpunkt ihrer Lebensinteressen hat, oder verfügt sie in keinem der Staaten über eine ständige Wohnstätte, so gilt sie als nur in dem Staat ansässig, in dem sie ihren gewöhnlichen Aufenthalt hat;

- 3. c) hat die Person ihren gewöhnlichen Aufenthalt in beiden Staaten oder in keinem der Staaten, so gilt sie als nur in dem Staat ansässig, dessen Staatsangehöriger sie ist;

- 4. d) ist die Person Staatsangehöriger beider Staaten oder keines der Staaten, so regeln die zuständigen Behörden der Vertragsstaaten die Frage in gegenseitigem Einvernehmen.

(3) Ist nach Absatz 1 eine andere als eine natürliche Person in beiden Vertragsstaaten ansässig, so gilt sie als in dem Staat ansässig, in dem sich der Ort ihrer tatsächlichen Geschäftsleitung befindet.

Es handelt sich um aktuelle Informationen, die am 17.09.2023 für Zypern überprüft wurden. Die Staatsangehörigkeit kann also eine entscheidende Rolle dabei spielen, ob Sie in einem bestimmten Land nach der Auswanderung steuerpflichtig sind oder nicht. Dies ist besonders wichtig, wenn es um Ihr Heimatland geht. Wenn Sie die Steuerpflicht in Zypern wünschen, sollten Sie also innerhalb Ihres Staatsbürgerschaftslandes weniger als 183 Tage verbringen. Es ist keine Möglichkeit, nur 60 Tage in Zypern und den Rest des Jahres in Deutschland zu leben. So bezahlen Sie beispielsweise weiterhin die Einkommenssteuer auf ein Gehalt. Wenn Sie nur 60 Tage in Zypern verbringen, sollten Sie höchstens 40–50 Tage in Deutschland sein, um Ihre Steuerpflicht beispielsweise als Trader von Kryptowährungen in Zypern aufrechtzuerhalten.

Berücksichtigen Sie diese Faktoren und holen Sie sich die richtigen Informationen für die Beantragung, damit Sie nur Zypern-Steuern zahlen. Nur so holen Sie das Beste aus dem Steuersystem heraus.

Wie man die 60-Tage-Regelung berechnet

Wenn Sie in Zypern leben oder aus beruflichen Gründen auswandern möchten, müssen Sie die Regeln für die Kalkulation der Aufenthaltstage kennen. Wir stellen Ihnen die Informationen, die Sie als Auswanderer benötigen, zur Verfügung. Die Tage werden folgendermaßen berechnet:

- Der Tag der Abreise aus Zypern gilt als Aufenthaltstag außerhalb Zyperns

- Der Tag der Ankunft in Zypern gilt als Tag des Aufenthalts in Zypern

- An- und Abreise aus Zypern am selben Tag zählen als ein Tag des Aufenthalts in Zypern

- Ab- und Anreise und Ankunft in Zypern am selben Tag zählen als ein Aufenthaltstag außerhalb Zyperns.

Holen Sie Ihr Unternehmen aus der Krise und sparen Sie Steuern in Zypern!

Profitieren Sie von attraktiven Steuerregelungen und einer hohen Lebensqualität auf Zypern. Unser erfahrenes Team navigiert Sie durch den komplexen Steuerdschungel und hilft Ihnen, Ihre Steuerlast effektiv zu reduzieren. Zypern bietet nicht nur steuerliche Vorteile, sondern auch ein angenehmes Klima, schöne Strände und eine lebendige Kultur. Außerdem verraten wir Ihnen, wie Sie beispielsweise eine LTD gründen können.

Was die 60-Tage-Regelung mit dem Non-Dom-Status zu tun hat

Wenn Sie nach Zypern auswandern möchten, dann kann die Steuergesetzgebung oft komplex und verwirrend sein. Im Zusammenhang mit der 60-Tage-Regelung fällt auch meistens das Wort „Non-Dom-Status“. Was haben diese Aspekte aber miteinander zu tun?

Was ist der Non-Dom-Status?

Der Begriff Non-Dom steht für „non-domiciled“. Das Konzept bezieht sich auf Personen, die in einem bestimmten Land ihren steuerlichen Wohnsitz haben. Sie wurden dort nicht geboren und leben auch nicht ständig in diesem Staat. Dabei bietet der Non Dom Status verschiedene steuerliche Vorteile – insbesondere in Ländern wie Zypern.

Die Vorteile des Non-Dom-Status sind erheblich. Zum Beispiel können Ausländer in Zypern, die ihn erhalten, ihre Kapitalerträge steuerfrei einnehmen. Dies macht den Non-Dom-Status besonders attraktiv für vermögende Personen und Unternehmen (Zypern Limited), die ihren steuerlichen Wohnsitz aus beruflichen Gründen verlagern möchten. Auf diese Weise steigern Sie mit einer Zypern-Firma Ihre Gewinne.

Die 60 Tage Regel

Die Regelung ist ein wesentlicher Bestandteil der Non-Dom-Statusbestimmungen bei der Wohnsitznahme auf Zypern. Sie besagt, dass man an mehr als 60 Tagen im Jahr auf der Mittelmeerinsel sein muss, um den Non-Dom-Status zu erhalten. Diese Regel ermöglicht es Menschen, die viel reisen oder mehrere Wohnsitze haben, von den steuerlichen Vorteilen des Non-Dom-Status in Zypern zu profitieren. Dafür müssen Sie sich nicht dauerhaft in dem Land niederlassen. Berücksichtigen Sie aber, dass möglicherweise eine Wegzugsteuer anfällt, wenn Sie die Rückkehr an den Wohnort in Deutschland danach planen.

Non-Dom-Status und 60-Tage-Regel: Ein dynamisches Duo

Zusammen bilden der Non-Dom-Status und die 60-Tage-Regelung ein mächtiges Duo, das erhebliche steuerliche Vorteile bieten kann. Mit der Regelung erlangen Menschen den Non-Dom-Status, ohne einen Großteil des Jahres in Zypern verbringen zu müssen. So sparen Sie Steuern und maximieren Ihr Einkommen nach einer Firmengründung in Orten wie Paphos oder Limassol. Stellen Sie sicher, dass Sie alle erforderlichen Anforderungen der Gesetzgebung erfüllen. Außerdem sollten Sie sich professionell beraten lassen, damit Sie die Vorteile maximieren und die Einhaltung der geltenden Gesetze gewährleisten. Es gibt mehrere Aspekte zu berücksichtigen, wenn Sie an den Wohnsitz zurückkehren möchten.

Brauchen Sie Hilfe bei der Einwanderung?

Sind Sie auf der Suche nach einem besseren Leben mit mehr finanzieller Freiheit, Flexibilität und Sicherheit? Nach Zypern auszuwandern, war noch nie so einfach! Machen Sie sich keine Gedanken und profitieren Sie von maßgeschneiderten Beratungsgesprächen. Leben Sie auf der traumhaften Mittelmeerinsel, die schon die Götter begeisterte! Hier können Sie sich sogar mit der englischen Spräche verständigen. Als Steuerberater (nach Artikel 4 StBerG) stehen wir Ihnen bei der Auswanderung zur Seite. Wir suchen sogar nach Ihrer Traumimmobilie auf Zypern!

Garantiert vorbereitet nach Zypern ins EU-Ausland auswandern und Steuern sparen

Bundschuh & Schmidt unterstützt Sie nicht nur in der Anfangsphase der Auswanderung. Dabei spielt es keine Rolle, ob Sie ein Arbeitnehmer mit Beschäftigung oder ein Unternehmer sind. Unsere hoch qualifizierten Spezialisten helfen Ihnen bei der Erstellung von Strategien zur Steueroptimierung, Vermögensverwaltung, Nachlassplanung und Vermögensdiversifizierung. Mit der 60-Tage-Regel können Sie Steuern als Unternehmer oder digitaler Nomade sparen und in einem Urlaubsparadies leben. Nutzen Sie die Gelegenheit, in Ihre Zukunft zu investieren und informieren Sie sich noch heute über die Vorteile eines Lebens auf Zypern. Dazu gehören beispielsweise vergleichsweise niedrige Lebenshaltungskosten. Ganz egal, ob Sie aus privaten oder beruflichen Gründen umziehen möchten – wir helfen Ihnen!

Wir können sogar bei der Ankunft für Sie ein Auto mieten und Immobilien für Sie suchen. Kontaktieren Sie uns dafür einfach über unsere E-Mail-Adresse oder Kontaktformular.